9月24日,国新办新闻发布会上三部门联合发布一系列重磅政策;9月26日,中央政治局会议重点讨论经济问题,市场投资情绪迅速反转,股市随即开启全面上涨行情。从市场反应来看,此次政策组合拳节奏和力度均大超预期,资本市场相关行业都迎来情绪面、政策面、基本面三重共振,由此预计证券行业的盈利底部大概率会在三季度确认,后续业绩的高弹性或将获得迅速体现。

回到业绩表现层面,由于政策变化及高基数效应,2024年上半年,经纪业务、投行业务、信用业务受到较大的影响,而资管业务表现相对稳定,自营投资则出现业绩分化。整体来看,券商整体业绩同比表现不佳,预计下半年随着基数压力的缓解、市场和业务的逐渐复苏,行业基本面大概率将上修。

从具体业务条线来看,分化是大趋势。数据显示,上半年,上市券商证券经纪业务净收入、投行业务营业收入、资管业务净收入、两融利息收入、自营投资收入合计为409.66亿元、120.05亿元、226.29亿元、376.36亿元、749.72亿元,同比分别下降13.41%、44.65%、1.48%、11.11%、18.46%。

总体来看,各业务条线核心指标表现出现分化,投行业务受政策限制下滑幅度最大,IPO、再融资规模同比分别大幅下降84.50%、77.01%;相比之下,资管业务韧性凸显,非货基金和券商规模同比分别增加10.56%、2.64%。

二季度,市场经历了2024年以来的“艰难时刻”。从二季度权益市场主要指数表现来看,上证指数下跌2.42%,沪深300指数下跌2.14%,创业板指下跌7.41%,与一季度相比均表现不佳,权益市场二季度跌幅扩大;二季度申万证券指数下跌8.84%,在申万二级行业中的涨幅位于49.2%分位数水平。不过,二季度债市继续走牛,债券市场维持上涨。中证全债指数上涨1.92%,尽管较一季度和2023年同期涨幅收窄,但仍处于高位。

二季度权益市场的弱势表现使得交投情绪持续遇冷并重新转弱,换手率连续下滑。2月底后市场交投情绪再度转弱,上证指数换手率7日移动平均数连续下滑,从年内最高的1.04%降至二季度末的0.6%。申万证券指数换手率7日移动平均数5月初开始再次低位下行,从最高的1.55% 降至二季度末的0.66%。

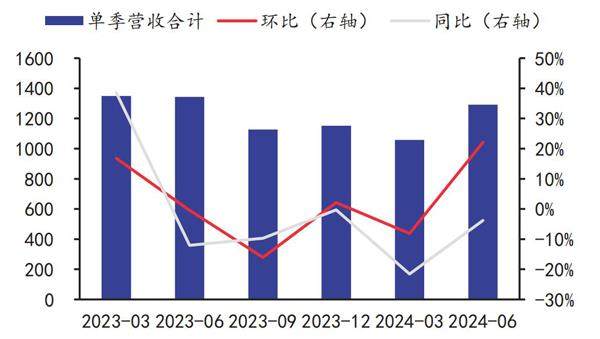

图1 上市券商单季营收表现(单位:亿元)

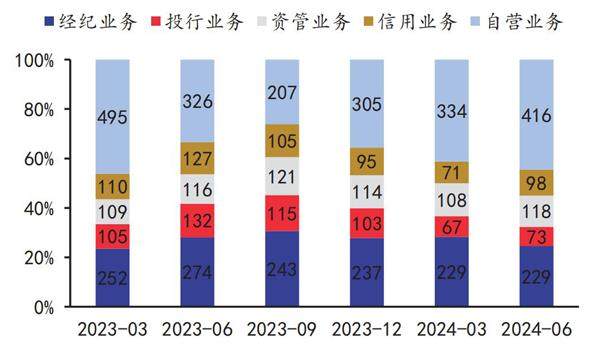

图2 上市券商单季主营业务收入结构

营收环比边际改善

数据显示,43家上市券商(下同)2024年二季度单季实现营收1291.95亿元,同比下降3.79%、环比增长22.08%。2024年上半年,上市券商实现营收2350.23亿元,同比下降12.69%,位于10年来24.3%的分位数水平,主要受投行业务限制、股市表现低迷的影响。不过,分季度来看,上市券商上半年营收同比继续下滑,但环比边际有所改善。

分业务结构来看,自营和信用业务收入占比环比提升。从二季度单季来看,经纪业务、投行业务、资管业务、信用业务、自营业务收入占比分别为24.55%、7.78%、12.63%、10.45%、44.59%,占比环比较一季度分别变动-3.72个百分点、-0.55个百分点、-0.78个百分点、1.72个百分点、3.33个百分点。

营收环比的改善主要由自营业务支撑,上市券商二季度单季自营业务收入达415.94亿元,环比增长24.61%;其中单季投资收益为486.87亿元,环比增长466.04亿元,主要是因为券商对债券部分公允价值收益进行获利了结。

在营收环比改善的同时,证券行业控费作用开始显现,业务及管理费持续压降。随着业务及管理费压降速度的加快,行业成本收入比明显下行。

2024年上半年,上市券商业务及管理费合计1114.23亿元,同比下降8.66%;其中一季度和二季度单季业务及管理费分别为534.26亿元、579.97亿元,同比分别下降13.39%、3.82%,降幅较2023年同期均继续扩大。单季成本收入比延续下滑,从2023年四季度的56.52%降至2024年二季度的44.89%。

控费的主要贡献是职工薪酬的调降。2024年上半年,上市券商职工薪酬合计719.52亿元,同比下降12.15%。2023年上半年后职工薪酬持续压降,从2023年上半年的819.01亿元持续降至2024年上半年的719.52亿元;职工薪酬占业务及管理费的比例也在持续下滑,从2023年上半年的68.69%持续降至2024年上半年的64.58%。

从盈利角度来看,上市券商归母净利润仍然承压,但单季降幅已边际收窄。2024年上半年上市券商归母净利润合计346.1亿元,同比下降11.15%。上市券商整体业绩仍处于下滑阶段,但在收入边际改善、成本有效控制的前提下,盈利降幅由2024年一季度的-31.69%收窄至二季度的-11.15%。

盈利降幅收窄,ROE边际抬升,杠杆率则继续下行。2024年上半年,43家上市券商平均年化ROE为4.35%,同比下降1.76百分点、环比上升0.47百分点。